当ブログではロードバイクで200km走破するための様々な便利アイテムやノウハウを紹介しています。

中でも機材のアップグレードは「機材ドーピング」と揶揄されるほど効果が大きく、用途や見た目の好みなどに合わせてアップグレードするのは王道です。

しかし趣味界隈に共通することではありますが悲しいことに

良いパーツ、カッコイイパーツは高い(涙)

カーボン使ってるとそれだけで万単位の値段しますorz

そんな中でも欲しいパーツを少しでもお得に買えるようなサービス、オンラインショッピイングサイトを紹介する一方、自由に使えるお小遣いを増やそう!とも当ブログでは提案しています!

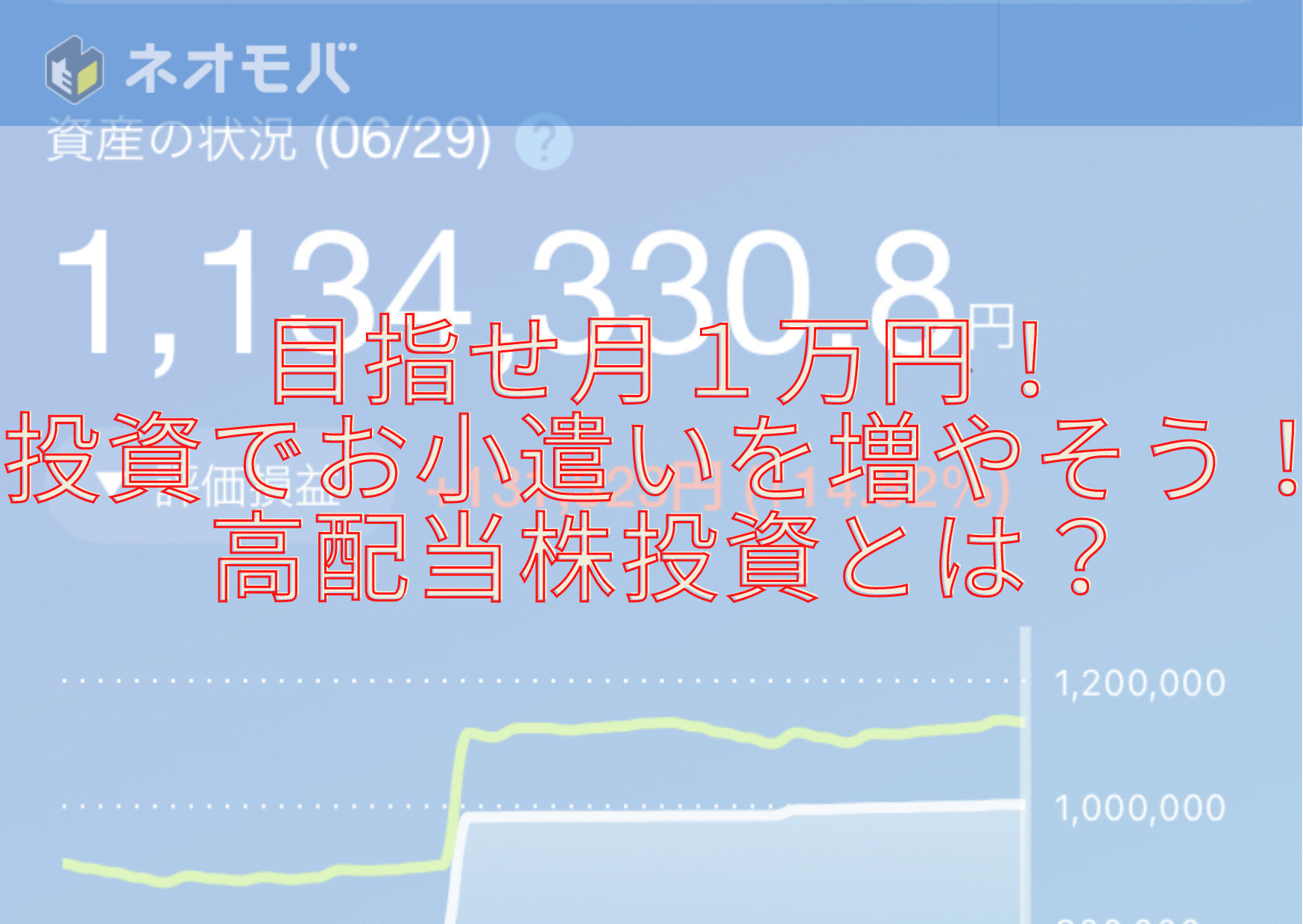

その具体的手法の1つとして提案しているのが「高配当株投資」です。

企業に出資して、その利益の一部を配当金として貰うスタイルの投資です。

目指すは月1万円!

月に1万円、年間12万円のお小遣い増があれば、それだけでもタイヤなどの消耗品のグレードを上げられます!嬉しいですね!

一方で株式投資と言うと

株って投資か!?ギャンブルか!?

お前危ない奴だな!!

こんな風に思われた方がいるのも知ってます。とりあえず落ち着いてください。

株式投資の中でも、この高配当株投資は投資企業の厳選と複数銘柄への分散投資によってリスクとリターンをコントロールできる投資手法です。

また配当金を収益のメインとしているので、

この記事では

- 高配当株投資ってなに!?って疑問に分かりやすく答えます!

- 高配当株投資のメリット、デメリットの説明、+デメリットの対処法!

- 高配当株投資を始めるために必要なもの、おすすめもあわせて紹介!

こんな感じで高配当株投資について紹介しています。

この高配当株投資でお小遣いの他に、ロードバイクに使えるお金が増えたらより楽しいロードバイクライフを送れることでしょう!

Q.高配当株投資ってなに?A.配当金をいっぱいもらうのを目標にした投資!

前提として株式投資とは

- 「株を買う」とは企業へ出資して株主になること。

- 「配当金」とは株主に配る企業の利益の一部のこと。

- 株は株式市場で需要と供給のバランスでその価値が刻一刻と変わる。

こんな特徴があります。

さらにこの中で配当金をいっぱい出してくれる企業に投資しよう!というのが高配当株投資です。

一般的には1年で株価(1株あたりの値段)の4%の配当金を出す企業の株式を高配当株と呼びます。

ちなみにこの1株あたり何%の配当金を出すかという割合を配当利回りと言います。

- 株価10,000円で配当金400円

配当金÷株価=配当利回り

400÷10,000=4%

ただここだけを見ると

たった4%!?少なくない!?

こう思われるかもしれません。

しかしこの配当金、貰えるのは1回限りではなく、基本的には株を購入してから持ち続ける限りずっと貰えます!

- 100万円分の高配当株投資をしたとすると…

⇨年間4万円の配当金

年間使う高級タイヤが賄える!? - 50万円分の高配当株投資をしたとすると…

⇨年間2万円の配当金

年間使うチューブなどの消耗品が賄える!? - 10万円分の高配当株投資をしたとすると…

⇨年間4千円の配当金

欲しい小物が1個買える!?

投資した企業の業績によって配当金が減らされるリスクもありますが、そういったリスク、デメリットを最小限にする方法も後述します。

次にこの高配当株投資のメリット、デメリットを紹介します。

その中でこの「4%」という利回りの高さについても解説します。

大雑把にメリット、デメリットがこちら

- 投資元本、配当金の成長が見込める

- 購入後の株式を基本的には放置でOK

- 収益の見通しを立てやすい

- 目に見える成果を出すためにはある程度の元手が必要

- 株価の下落による元本割れ、配当金の減少リスク

順に解説していきます。

高配当株投資のメリット

まずは高配当株投資のメリットを紹介します。

メリット1 投資元本、配当金の成長が見込める!

高配当株投資では、配当金をずっと貰い続けることが重要になるので、長期的に業績が右肩上がり、財務堅調な企業の株を購入するのが望ましいです。

しかもこういった企業の株であれば、長期的には株価も右肩上がりになることが多いです。

元本部分と言える株価が安定しているのは、投資していて精神的にとても楽です。

ただ高配当株投資では原則購入した株は売却しないので、株価については精神的なメリットが主です。

一方でこちらの方が重要、株価と共に配当金も成長する余地があります!

例として携帯会社として有名なNTTの配当金の推移を例示しました。

配当金は企業の利益の一部を受け取るものなので、このように利益が大きくなれば配当金が大きくなることも当然あります。

中でも配当金を毎年増やし続ける「連続増配」を10年以上継続している企業では○年で配当金が2倍に成長することもあります。

また同じように

うちは毎年配当金を増やし続ける!

と宣言している「累進配当政策」を掲げる企業も投資対象として一考の価値があります。

ただし株を購入する場合には、どんな企業でも業績が好調か、財務は堅調かなどの確認は必須です。

メリット2 購入後の株式は基本的に放置でOK

前提として株式投資で利益を上げる方法は主に2つ

- 株式の売買を繰り返し、その価格差により利益を出す

⇨キャピタルゲイン - 株式の配当金をもらう

⇨インカムゲイン

言うまでもなく高配当株投資は後者です。

そして利益確定までにやることが他と比較してシンプルというのがこの章の本題となります。

高配当株の利益確定までを簡単にまとめると以下のようになります。

- 購入する株を選ぶ

- 株を買う

- 権利確定日まで保有し続ける

- 配当金を受け取る

4ステップにまとめましたが、3及び4は実質何もしていないも同然なので、実質2ステップです。

しかも1度この1と2をやってしまえば、株を売ってしまわない限りずっと配当金をもらい続けることが出来ます!

一方でキャピタルゲインを得るためには前述の1及び2に加え、「売却するタイミングを決めて売却する」という作業を利益を得ようとする度に繰り返す必要があります。

この部分は本当に難しく間違えれば利益が小さいどころか損失を出すこともあります。

一方ハマれば大きな利益を得られるの可能性があります。

とは言え個人的には再現性に乏しいと考えてるので、正直怖いのが第一です。

あくまでここでの投資の目的は「ロードバイクを楽しむためのお小遣いにする!」です。

そのため投資に時間、手間を使い過ぎず、手元に現金が入ってくる高配当株投資は労力と成果のバランスが優れています。

メリット3 収益の見通しを立てやすい

この話の前に株で利益を上げる方法は2つ。

ここでお話しするのは

インカムゲイン(配当金)は、キャピタルゲイン(株の売買益)よりも見通しやすい。

という内容です。

というのも株価よりも配当金の値動きの方が小さく、安定しているためです。

それぞれの利益の元となる配当金と株価の値動きには以下のような特徴があります。

| 配当金 | 株 価 | |

| 値動きの幅 | 小 | 大 |

| 値動きするタイミング | 少(年数回) 各企業の決算発表時 | 多(平日昼間) 証券市場の営業時 |

| 値動きの理由 | 企業の業績など | 需要と供給 ※というか不明 |

株価の値動きの理由を需要と供給と書きましたが、この需要と供給のバランスや、どのような理由で株価が動くかといった詳細な理由は誰にも全く分かりません。

このように比較してみると

値動き幅が小さく

値動きする機会も少なく

企業の業績というある程度具体的な理由で決まる

配当金の安定性をお分かりいただけると思います。

ただし!!この特徴はあくまで業績好調!財務健全な高配当株投資の理想とする企業での特徴です。

毎年のように配当金が乱高下している企業も珍しくありませんし、そういった企業への投資は高配当株投資では避けるべきでしょう。

高配当株投資のデメリット

次に高配当株投資のデメリットを紹介します。

メリット紹介の部分でも少し触れたものもある通り、どんな投資手法にもメリットがありデメリットもあります。

この記事を読んで一歩踏み出そうとしてくれる人のために、敢えてデメリットも紹介し、そのデメリットを極力低減する方法も一緒に紹介します。

デメリット1 目に見える成果を出すためには一定額の元手が必要

これは高配当株の利益が「配当利回りの4%」であるが故のデメリットです。

要は月1万円、年間12万円の配当金を得るためには300万円の元手が必要となります。

そんな金あるなら、ロードバイクに使うわ!!

そもそもそんなお金ないです!!

ですよね〜。その気持ちすっごくよく分かります。

ただ残念なことに、それが高配当株投資のデメリットです。どうしようもないです。

じゃあ元手がないうちは投資を始めるべきではないのか?

それには私は「否」と申し上げます!

その最も大きな理由は

投資資産の小さく、ダメージの少ないうちに資産の値動きに慣れる!

これです!

この理由を説明する前提で質問です。

これには「投資には使わない!」とか「ちゃんと運用できる自信はない!」と答える人が大多数でしょう。

だって日本では投資など金融に関する教育が十分にされていると言い難く、知らないのが普通だからです。

でもちゃんと勉強すれば、投資で生じる損失を最小限に抑え、安定的な収益を上げることが可能です。

当ブログでも投資の大損を避けるシリーズとして、解説記事があります。

しかし投資に絶対はなく、理論通りにならないこともあります。

故に知識・理論がを知っていても、その通りに動けないのは珍しいことではありません。

その万が一の時に冷静に知識・理論通りに動くために必要なのは「投資の経験」であると私は確信しています。

この投資経験は少額であろうと培うことができ、現に私が株式投資を始めてから

- コロナショックによる暴落

- コロナ対策である財政出動等による株価の成長

- 岸田ショックによる株価の乱高下

こういった株価の乱高下を経験していますが、慌てたり怖くなったりして株を売却するような損失確定はしていません。

また高配当株投資の配当利回りの4%という数字も馬鹿にしたもんじゃありません。

比較対象として

- 普通預金の利息利回り 約0.001%

- 定期預金の利息利回り 約0.002%

- 日経平均株価を構成する225銘柄の平均配当利回り 約2.38%

- 楽天全米株式インデックスファンド 1年利回り6.59%

- eMAXIS Slim全世界株式(除く日本) 1年利回り5.50%

このように比較すると悪くない数字だと思います。

ちなみに

でも全世界株や全米株なら4%以上の利回りあるからそっちに投資した方がいいんじゃないの?

こう思われるかもしれませんが、これらの利回りは配当と価格上昇とを合わせたものですし、「インデックス投資」という性質の違うものです。

こっちは本筋と違うので詳細に説明している信頼できる外部サイトを貼っておきます。

【おすすめ投資信託も紹介】インデックス投資の始め方から出口戦略まで徹底解説!

ただいずれも株などの金融商品には価格の下落リスクがあるが故のリターンというのも忘れてはいけません。

デメリット2 株価の下落による元本割れ、配当金の減少リスク

株はご存知の通り、価格が変化します。

私事ですが高配当株投資をスタートした直後、購入後に50%も暴落、数年塩漬けにした今なおまだ約13%の含み損、今まで一度の配当金もくれたことがない銘柄があります。

完全に買ってはダメな銘柄でした(笑)

失敗です(笑)

この株価下落、配当金の減少リスクがあるのは明確なデメリット、リスクです。

しかしこのリスクを最小限にする方法があります!

- 業績良好、財務堅調な企業の株を買う

- 複数銘柄に分散投資

順に解説します。

対策1 業績良好、財務堅調な企業の株を買う

あくまで高配当株投資に向く株、企業ということをご了承ください。

高配当株投資の利益の元である配当金は基本的に企業のその年の利益から出ます。

未来を正確に予測出来ないとはいえ、過去の業績から予想することもあります。

例えば

過去10年以上業績は安定して右肩上がりです!!

残念ながらたまに赤字になる年があるんです…orz

という企業2つを比較すると、今後も安定して利益を上げ、配当金を出し続けてくれそうなのは企業A。つまり投資するべきなのは企業Aです。

もちろんこの1点のみで投資判断は出来ません。

その他にも

- 事業内容

- 企業の資産、負債の状態

- 株主還元への姿勢

これらの確認は銘柄選定する上でオススメです。

より具体的な高配当株のリベラルアーツ大学様の解説動画がとても分かりやすいので、載せておきます。

対策2 複数銘柄への分散投資

そもそもどんな企業でも、国内外の社会情勢や資源価格などの大きく変動で、業績に影響が出ます。

2020年頃のコロナ禍なんかは典型例ですね。

まさしく「未来は誰にも分からない」ということです。

そのため前述した「業績好調!財務堅調!」という企業、複数へ投資することがリスクヘッジになります。

具体的には

「1社の配当金が減っても自分の持つ高配当株全体での配当金は変わらない。」

という状態を目指して分散投資するのが理想です。

しかし分散投資だ!と闇雲に投資していい訳ではありません。

- 同じ事業内容のものばかりで分散

- 事業に関連性が近過ぎる企業ばかりでの分散

- 親会社、子会社といった関係の会社

いずれも強い関連性があり、業績が悪くなる時には一緒に悪くなってしまいます。

投資の有名な格言として

卵は1つのカゴに盛るな

というものがあります。

私もこの考えを実践しており、20以上の銘柄に投資し、1つあたりを全体の1〜7%に抑えて投資することで、緩やかながらも安定した高配当株投資ができています!

高配当株投資を始めるため必要なもの

ここまで聞いて

高配当株投資を始めようと思うんだけど何が必要なの?

ということにお答えします。まず結論として私が必要と考えているのがこちら。

- 証券会社の口座(必須)

※口座開設に本人確認書類及びマイナンバーカードが必要な場合あり。 - パソコン、スマホ、タブレット(最低どれか1つ)

順に解説します。

証券会社の口座(必須)

証券会社の口座だな!?

よっしゃ今から家の近くの証券会社に行ってくる!

と思ったあなた。ちょっと落ち着いて続きを読んでください。

高配当株投資をするには証券会社選びが重要です!

高配当株投資をやる上で証券会社選びが重要な理由は

まず前提として日本国内の企業の株は100株を1単元として、1単元ごとに証券市場で売買されています。

それ未満の1〜99株のことを単元未満株と言います。

ですが100株単位でしか売買できないのでは、それこそどれだけ元手があっても足りません。

みんなも聞いたことある企業の1株あたりの値段

ディズニーリゾートを運営する「オリエンタルランド」で約19,000円

ゲーム開発会社「任天堂」で約62,000円

ローディー御用達「シマノ」で約24,000円

これが100株なんて買えんわ!!

そんな中一部の証券会社で、他の証券会社との差別化やら様々な理由があるのでしょうが。

100株なんて言わず、1株単位で売買できるようにするよ!

高配当株投資をしようとする場合にはこういった証券会社を狙う必要があります。

一方であくまで単元未満株を購入できるのは「例外」であるため、

単元未満株の売買は出来るけど、通常とは別の手数料がかかります笑

なんてことも珍しくありません。

そのため先程単元未満株が買えることと一緒に挙げた「手数料を安い証券会社」というのが重要となるわけです。

そんな中具体的に私がオススメする証券会社が「ネオモバイル証券」と「SBI証券」の2つです。

中でもネオモバイル証券は今私がメインで使っている証券会社なので、使用感もろもろをまとめた過去記事がコチラにあります。

初心者向け証券会社 〜初めて株買うならネオモバ!〜 気になる評判と実際の使用感を解説!

パソコン、スマホ、タブレット(推奨)

これらのどれかが必要と言っているのは単純に

- アプリ、サイトで株式の売買を行う

- アプリ、まとめサイト、企業サイトからの情報収集

このためです。

証券会社の窓口や、証券会社の社員を経由して買っちゃダメ!!

またパソコン、タブレット、スマホにはそれぞれ一長一短があるため、どれを使うのかはお好みで選べば良いと思います。

各デバイスの特徴を大まかに主観たっぷりでまとめると

| パソコン | タブレット | スマホ | |

| 携帯性 | ✕ | △ | 〇 |

| 見やすさ | 〇 | △ | ✕ |

| 操作性 | 〇※1 | △※2 | ✕ |

※1パソコンの操作慣れ次第で✕への変動もあり

※2周辺機器の追加などで〇に変わる可能性あり

携帯性は文字通り、持ち運びの容易さです。スマホの携帯性の高さは隙間時間を使ってのリサーチにもってこいです。

見やすさは単にディスプレイサイズです。スマホの小さい画面を何度もスクロールしなければ情報を得られないのは手間ですし、パソコンではデュアルディスプレイで拡張でより見やすくなります。

操作性、これは個人差が出るところ。キーボードを使った文字入力やマウスを操作とフリック入力とタッチパネル操作のどちらが使用しやすいかによって変わります。

ちなみに私は一応ブラインドタッチを習得済み、エクセルで関数、マクロを一通り使えるので、私の場合として〇としてあります。

ただしこれらについては必ずしも最新機種である必要性はありません。

現に私が使用しているパソコンは楽天市場にて中古で購入した約5万円のノートパソコンですし、使用しているスマホはiPhone SEの第2世代で、それで不自由はしていません。

ただあまりにも安過ぎるもの、古過ぎるものを使っていてはストレスが溜まるだけなので、インターネット見てて遅いなあと感じるのであれば買い替えを推奨します。

個人的に最低限と考えるレベルが

- iPhone SE第2世代以上

- Androidスマホは5G対応のもの

- メモリ容量8GB以上

- 記憶容量はSSDで500GB以上

- OSがWindowsならWindows10以上

この辺りを満たしていれば、インターネットもさくさく動き、アプリを使用する際にも突如フリーズすることなく使えますので、よっぽど大丈夫です。

まとめ

最後にざっとまとめましょう。

- 企業の株を買うことで企業に出資して、その利益の分配を受ける株式投資のうち、配当金をいっぱいくれる企業へ投資すること。

- 株価の大体4%を配当金としてくれる企業の株が高配当株。

- 配当金は購入後、株を保有し続ける限りもらい続けることが出来る(例外あり)

こんな高配当株投資にももちろんメリットとデメリットがあります。

- 証券会社の口座(必須)

⇨単元未満株に投資出来て、手数料の安い証券会社を選ぶ!

私のオススメはネオモバイル証券またはSBI証券 - パソコン、スマホ、タブレット(最低どれか1つ)

最後に改めて、あくまでこの高配当株投資は「配当金をロードバイクを楽しむためのお小遣いにする!」このことに最も適した投資手法です。

ノーリスクとは言いませんし、投資する企業の選定も面倒と感じるでしょう。

しかしその中でもコツコツと小さなことを積み重ねることが、「月1万円ロードバイクに使える不労所得が手に入る。」という楽しいロードバイクライフの一助となる偉業へ繋がると信じています!

ちなみに私もまだ「月1万円」には道半ばですが、それでも配当金の凄さは実感しています!

また機会があれば、実際に私が投資している銘柄についての紹介や銘柄選定に使っているサイトやツール、アプリなども公開したいと思います!

コメント